一、空调行业发展现状分析

(一)、 行业全年完美收官,内销持续超预期

空调2017 年终端高景气叠加渠道补库存,全年内销超预期。空调行业2017 年全年销量14170 万台,同比增长31%。其中内销量8875 万台,同比增长47%;外销量5295 万台,同比增长11%。空调外销市场连续两年维持了10%以上的稳定增长,内销17 年则迎来了终端高景气叠加渠道补库存的双重利好。终端受益于地产销售高增长的带动、更新需求占比提升及热夏效应的提振,呈现出高景气状态。渠道在经历15/16 年的去库存后17 年迎来补库存周期,但在整体终端高景气的利好下,直至三季度末旺季结束,空调渠道库存仍未增加太多,在四季度时迎来第二轮补库存。也因此空调销售数据在4 季度高基数压力下仍然取得了超预期的增长。

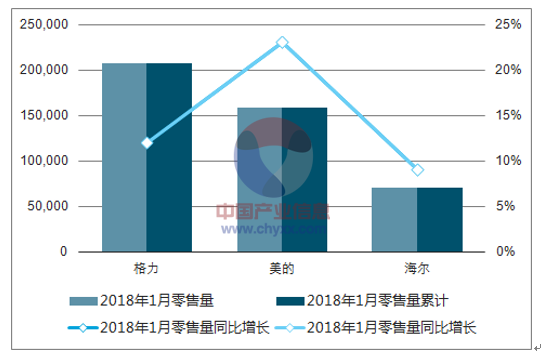

空调各品牌2018年1月累计销量及增速(台、%)

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国环保空调行业竞争格局及投资战略咨询报告》

空调各品牌2018年1月累计销量及增速(千元、%)

资料来源:公开资料整理

2008-2017 年空调全年总销量及增速

资料来源:公开资料整理

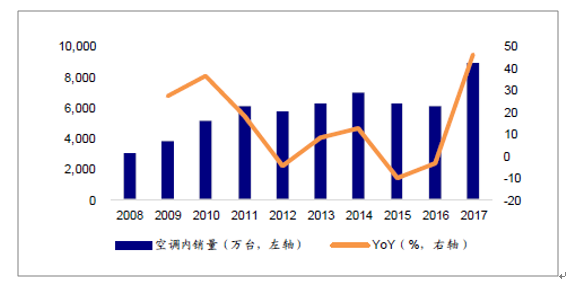

2008-2017 年空调内销量及增速

资料来源:公开资料整理

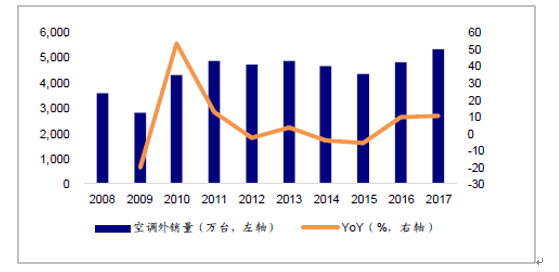

2008-2017 年空调外销量及增速

资料来源:公开资料整理

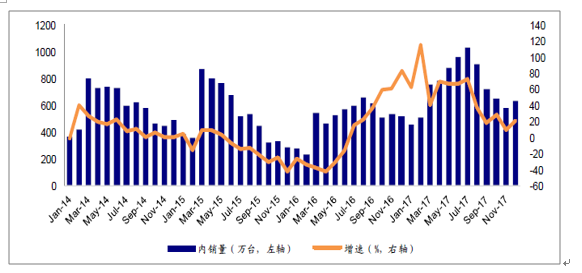

2017 年分月内销量持续超预期

资料来源:公开资料整理

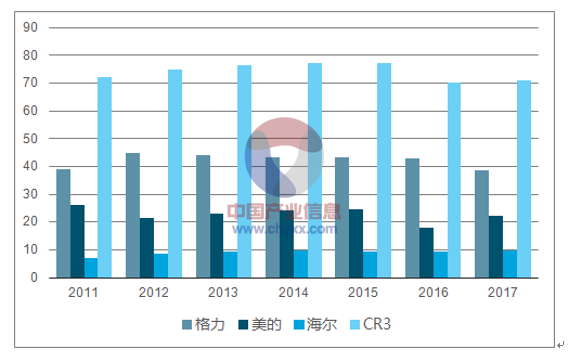

(二)、龙头集中度略升,二线格局基本稳定

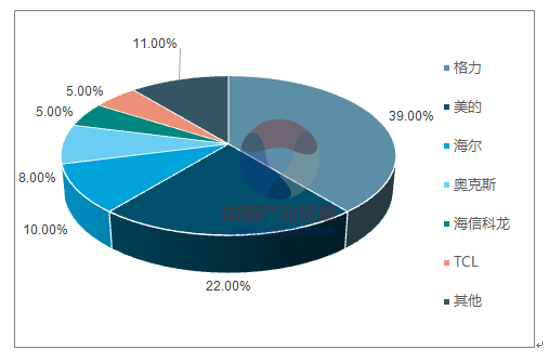

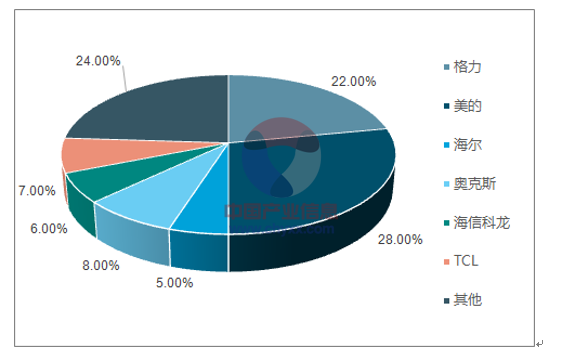

2017 年全年来看,空调市场内外销仍然维持着稳定的双寡头格局。内销CR2 占比61%,外销CR2 占比50%,二线品牌奥克斯、海信科龙、TCL 等维持着稳定的5%-10%的市场份额。一般空调高景气年份利好二三线品牌份额提升,因而行业集中度反而会略有下降,但2017 年美的仍处于恢复性增长通道中,因而同比2016 年,美的内销份额提升了4.5pct。外销方面龙头份额略微提升(格力同比+0.8pct,美的同比+0.5pct),整体来看外销集中度处于稳步提升的通道中。

2017 年空调内销市场格局

资料来源:公开资料整理

2017 年空调外销市场格局

资料来源:公开资料整理

1、 内销各品牌出货量及格局变化

格力电器2017 年内销出货量3423 万台,同比增长32.5%,增速几乎重回2009 年家电下乡时期高点。格力电器整体内销出货节奏基本与行业保持一致,09 年家电下乡的政策扶植一定程度上透支了后期家电需求释放的空间,因而国内家电市场进入了一个比较明显的调整期,2012-2014 年格力电器内销出货量增速步入个位数,之后2015-2016年则进入渠道去库存时期,2017 年迎来终端与渠道需求的双回升,内销量突破历史高点。

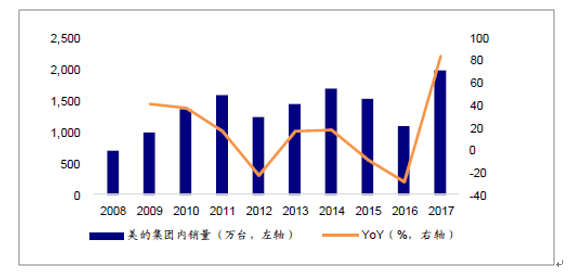

美的集团2017 年内销出货量1990 万台,同比增长83.2%,在前期坚决休克疗法的低基数下迎了迅猛恢复。美的空调出货节奏除受行业性政策影响外,2012 年受公司整体结构性改革影响出货筑底,之后2015-2016 年则以“休克疗法”坚决去渠道库存,此后施行空调T+3,渠道向零库存靠拢。

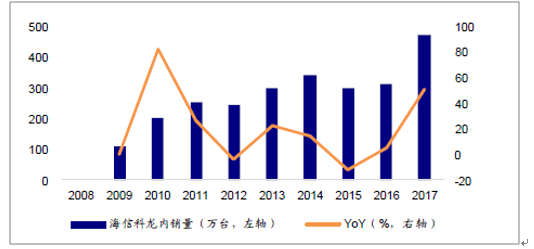

二线品牌奥克斯、海信科龙等内销出货量均取得了超越行业的增速。行业高景气时期,线上销售增速提升、三四线城市品牌认知度低等原因促进边际上更为利好二三线品牌,海信科龙、TCL、奥克斯、长虹等品牌的内销出货量均取得了较高增长,奥克斯出货量701 万台,同比增长58%;海信科龙双品牌出货量475 万台,同比增长51%; TCL出货量424 万台,同比增长45.6%;长虹内销出货量316 万台,同比增长53%。

2008-2017 年格力电器内销量及增速

资料来源:公开资料整理

2008-2017 年美的集团内销量及增速

资料来源:公开资料整理

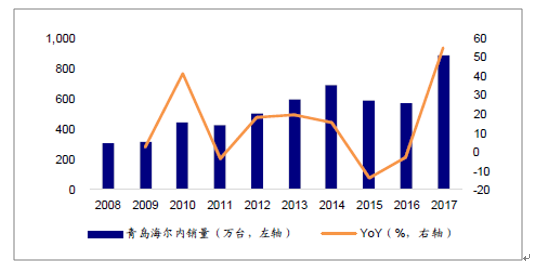

2008-2017 年青岛海尔内销量及增速

资料来源:公开资料整理

2008-2017 年海信科龙内销量及增速

资料来源:公开资料整理

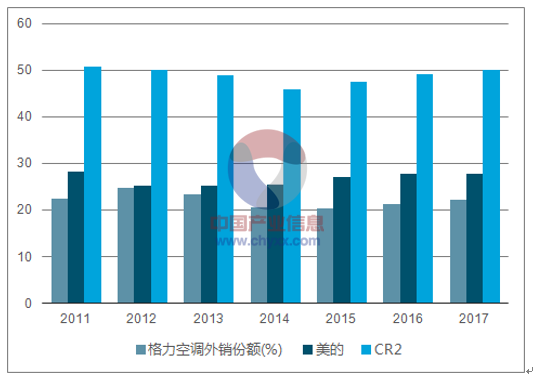

空调内销市场2011-2017 重要品牌份额(%)

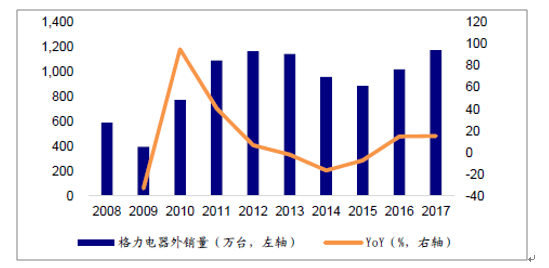

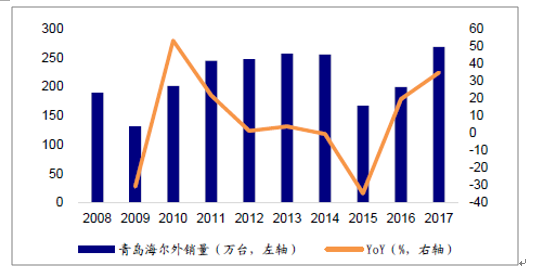

龙头外销出货平稳增长。格力电器2017 年外销出货量1176 万台,同比增长15.3%;美的集团2017 年外销出货量1479 万台,同比增长12.9%。外销方面出货量受到海外经济走势影响较大。09 年经济危机影响下龙头外销出货量均大幅下滑,16-17 年海外经济复苏势头下,龙头整体出口也呈现平稳的双位数增长。部分二线品牌出口表现亮眼。海信科龙2017 年外销出货量289 万台,同比增长31.3%,受益于中央空调业务的迅猛增长,公司取得了远超行业平均的外销增长。二线品牌中奥克斯亦表现亮眼,2017 年外销出货量417 万台,同比增长45.6%, 15-17 年奥克斯外销市场份额增长3.2pct 至8%,已然成为第二梯队的强者。

2008-2017 年格力电器外销量及增速

资料来源:公开资料整理

2008-2017 年美的集团外销量及增速

资料来源:公开资料整理

2008-2017 年青岛海尔外销量及增速

资料来源:公开资料整理

2008-2017 年海信科龙外销量及增速

资料来源:公开资料整理

外销呈双寡头格局,集中度近年来稳步提升。2017 年格力外销市占率22.2%,美的外销市占率27.9%,外销CR2 在经历2014 年至2017 年的稳步提升后重新回到接近2011 年的水平。前期外销双寡头份额的下降与格力在外销上的策略调整,减少品牌代工增加自主品牌输出有关,因此其外销出货量上份额有所减少。近两年随着外围经济回暖,龙头份额重新开始上升。

2011-2017空调外销市场重要品牌份额

资料来源:公开资料整理

空调价格近年来略微上涨,整体上升空间不大,但存在结构性升级。2009 年以来空调市场均价处于上升通道中,但整体增幅并不大,从2009 年3113 元/台的均价到2017 年3903 元/台的均价,年均增幅仅2.8%,龙头均价变化基本跟随行业。2009 年到2011 年的较大价格增幅与变频空调的蓄力推广有很大关系,这也是空调近十年来最显著的产品结构升级。也因为技术上此后没有出现大的更新换代,空调均价在2011 年-2015 年间实际价格基本未发生变化,15 年因渠道去库存均价出现小幅下滑。2016 年-2017 年行业及龙头有明显提价,一方面是原材料涨价区间中价格上升向终端的传导,另一方面源于消费升级下,空调整体产品结构转向中高端及高端,抬高均价。

2009-2017 空调内销市场均价(元/台)

资料来源:公开资料整理

以低端0-3000 元;中端3000-5000 元;中高端5000-9000 元;高端>9000 元进行划分,2017 年空调全品牌低端份额与中端份额占比均在40%以上,龙头格力电器与美的集团产品结构存在较大不同。格力电器低端区域份额仅30.32%,中端、中高端及高端份额则超出行业平均水平。美的则相对低端机略多一些,与其在三四线市场的强竞争力相匹配。就价格结构而言,空调行业整体体现出更多低端向中端升级,中高端向高端升级的趋势。2014 年至2017 年,中端及高端价格区间占比皆有一定幅度提升,低端价格区间产品份额下降明显。格力中端、中高端及高端产品占比皆高于市场平均,近年来产品结构下沉+高端发力同时进行。 美的品牌整体平价路线依然突出,低端产品占比三年间上升2.16%,中端及高端产品占比则均有所下降。

长期来看,空调是国内白电唯一保有量仍具大幅提升空间的品种。未来随着可支配收入的进一步提高,国内空调保有量仍有1 倍以上增长空间。外销方面,东南亚市场漫长的高温天气,庞大的人口规模及向上的经济潜力,为空调市场提供了充分增长动力。我国空调产能占全球总产能近80%,未来随着 “一带一路”战略规划的进一步建设,东南亚地区制造业输出计划必然助推家电企业出口增长。

展望18 年空调行业亦无需过度悲观:(1)终端需求高景气后行业进入新一轮补库增长。16 年行业整体去库存带来内销低基数,17 年地产推动+热夏效应迎来终端需求高增长,因此17 年的高增长并非是对需求的透支,而是低基数+终端需求爆发的双重原因所致。结合对企业库存状况的判断,17年终端需求高景气后行业的补库存增长仍然有望延续至18 年。(2)更新需求渐起削弱地产后周期影响。地产于情绪面的影响远高于基本面。以空调8 年左右的更新周期,测算17 年-19 年整体行业更新需求占比近60%,大大削弱了地产增速向下对行业整体销量的负面影响。因此综上在行业需求无需过于悲观基础上,龙头提价及集中度进一步提升保证收入端增速达双位数确定性高。

本文转自:中国产业信息网